أعرب العديد من الأستراليين الحاصلين على قروض عقارية عن ارتياحهم بعد إعلان بنك الاحتياطي الأسترالي خفض سعر الفائدة النقدية يوم الثلاثاء.

ومع تحسن ظروف الاقتراض، يتطلع الكثيرون إلى الاستفادة من هذه الفرصة، حيث توقّع موقع المقارنة المالية Mozo حدوث "جنون إعادة التمويل"، إذ يفكر نحو نصف حاملي الرهن العقاري في إعادة تمويل قروضهم.

خفض الفائدة يدفع المقترضين إلى البحث عن خيارات أفضل

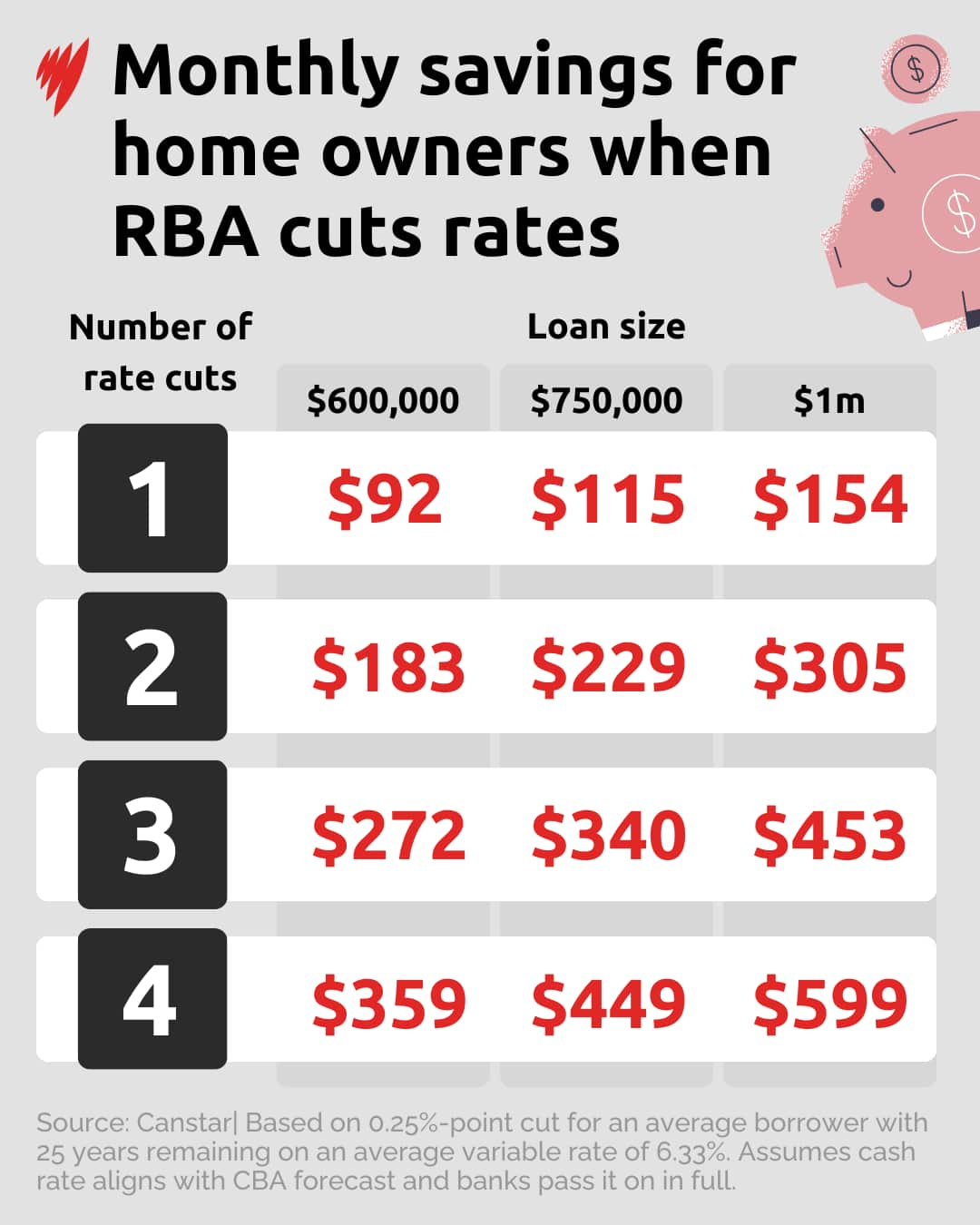

خفض بنك الاحتياطي الأسترالي سعر الفائدة الرسمي بمقدار 0.25 نقطة مئوية، ليتراجع من 4.35% – وهو أعلى مستوى خلال 13 عامًا – إلى 4.10%.

وأظهر استطلاع أجرته Mozo على أكثر من 1000 شخص أن 49% يفكرون أو يخططون لإعادة تمويل قروضهم العقارية.

وقالت المتحدثة باسم Mozo، راشيل واستيل: "بينما يسرع بعض المقترضين في اتخاذ القرار، يفضل آخرون التريث لمعرفة توجهات الفائدة المستقبلية.

لكن في كل الأحوال، من الضروري مقارنة الأسعار والتأكد مما إذا كان البنك سيمرر هذا التخفيض بالكامل".

من جانبها، أوضحت سالي تيندال، مديرة تحليلات البيانات في موقع Canstar، أن خفض الفائدة يجعل المقترضين يعيدون تقييم أوضاعهم المالية، مما يدفع البعض إلى البحث عن عروض أكثر تنافسية.

القروض المتغيرة مقابل القروض الثابتة

أعلنت البنوك الأربعة الكبرى في أستراليا أنها ستمرر تخفيض الفائدة بالكامل بنسبة 0.25 نقطة مئوية لعملائها، ما يعني أن حاملي القروض المتغيرة سيستفيدون مباشرة من هذا التخفيض خلال الأشهر القادمة.

وقالت سارة أور، المتحدثة باسم موقع Compare The Market، إن الغالبية العظمى من الأستراليين يعتمدون على القروض المتغيرة، حيث لا تتجاوز نسبة القروض ذات الفائدة الثابتة 2%.

أما تيندال، فلفتت إلى أن المقترضين أصحاب الفائدة المتغيرة هم الأكثر ميلًا لإعادة تدوير القرض، في حين أن أصحاب القروض الثابتة يترددون في ذلك، نظرًا لاحتمال تعرضهم لرسوم إلغاء مرتفعة عند كسر عقدهم الثابت.

التكاليف الخفية لإعادة تمويل القروض

على الرغم من أن خفض الفائدة قد يبدو فرصة جيدة، إلا أن هناك تكاليف إضافية يجب مراعاتها.

وأشارت تيندال إلى أن رسوم الإنهاء من المقرض الحالي قد تصل إلى 350 دولارًا، إلى جانب رسوم حكومية تتراوح عادة حول 300 دولار.

وأضافت أن المقترضين قد يواجهون رسومًا أخرى عند الانتقال إلى مقرض جديد، مثل رسوم الطلب، والتقييم، والتسوية القانونية، والتي يمكن أن تزيد من التكلفة الإجمالية.

ومع ذلك، نصحت بمناقشة إمكانية التنازل عن بعض هذه الرسوم مع المقرض الجديد.

كما أوضحت أن هناك رسومًا مستمرة قد تضاف على مدار مدة القرض، مشيرة إلى أن معدل المقارنة (Comparison Rate) يعد مؤشرًا مفيدًا لتقييم التكلفة الفعلية للقرض، حيث يشمل الرسوم المخفية التي قد لا تكون واضحة من سعر الفائدة المعلن.

إطالة مدة القرض قد تزيد التكلفة على المدى الطويل

نصحت أور المقترضين بعدم إطالة مدة القرض عند إعادة التمويل، إذا كان هدفهم هو تقليل التكلفة الإجمالية.

وأوضحت: "قد يعرض عليك المقرض الجديد مدة 25 أو 30 عامًا، حتى لو كانت لديك فترة أقصر متبقية على قرضك الحالي.

وعلى الرغم من أن ذلك قد يقلل من قيمة الأقساط الشهرية، إلا أنه يؤدي إلى دفع المزيد من الفوائد على المدى الطويل".

وأضافت أن الحل الأفضل هو تقليل مدة القرض أثناء إعادة التمويل، بدلاً من تمديدها، لتحقيق سداد أسرع وتقليل التكاليف المستقبلية.

اختيار القرض الأنسب لحالتك المالية

رغم أن مواقع المقارنة المالية تسلط الضوء على أفضل العروض المتاحة، أكدت تيندال أن فهم الوضع المالي الشخصي هو المفتاح لاختيار القرض الأمثل.

وأشارت إلى أن العوامل التي يجب أخذها في الاعتبار تشمل سعر الفائدة الحالي، والمدة المتبقية للقرض، والرسوم المحتملة، بالإضافة إلى ميزات إضافية مثل حسابات التعويض (Offset Accounts) ونسبة القرض إلى قيمة العقار (LVR).

وأضافت: "لا تفترض أن البنك سيخبرك ما إذا كنت تحصل على سعر جيد أم لا. عليك أن تفهم كم ستوفر على مدى فترة زمنية محددة، مع احتساب تكاليف إعادة التمويل، ثم موازنة ذلك مقابل التفاوض مع البنك".

ولفتت إلى أن المقترضين الذين لديهم نسبة قرض إلى قيمة (LVR) منخفضة يمكنهم غالبًا الحصول على أسعار فائدة أفضل.

لكن من جهة أخرى، فإن الذين تتجاوز قروضهم 80% من قيمة عقاراتهم قد يضطرون لدفع تأمين المقرضين (Lender’s Mortgage Insurance – LMI)، وهو ما قد يحدّ من أي وفورات محتملة.

التفاوض مع البنك قد يكون الخيار الأفضل

يرى معظم الأشخاص الذين يسعون لإعادة التمويل أنهم بحاجة للانتقال إلى مقرض جديد للحصول على صفقة أفضل، لكن تيندال أشارت إلى أن المقرضين الحاليين قد يكونون مستعدين لتقديم عروض منافسة.

وقالت: "إحدى الطرق الفعالة هي الحصول على عرض تنافسي من مقرض آخر وتقديمه إلى بنكك الحالي. إذا كنت جادًا بشأن إعادة التمويل، فمن المحتمل أن يعرض عليك البنك خفضًا إضافيًا للفائدة للحفاظ على علاقتك به".

وفي بعض الحالات، قد يجد المقترضون أنفسهم في ما يُعرف بـ "سجن الرهن العقاري"، حيث يصبحون غير مؤهلين لإعادة التمويل بسبب الديون المرتفعة مقارنة بدخلهم، أو عدم اجتياز اختبارات القدرة على السداد في ظل بيئة أسعار الفائدة المرتفعة.

ما هو معدل الفائدة الجيد حاليًا؟

قالت أور إن الفائدة التنافسية في السوق الحالية "يجب أن تبدأ من 5%".

وأضافت: "في السابق، رأينا بعض المعدلات الجيدة في نطاق 6% المنخفض، لكن مع خفض الفائدة، بدأت العروض بمعدلات تبدأ من 5% في الظهور مجددًا".

وختمت بالقول: "إذا كان معدل الفائدة على قرضك العقاري يتجاوز 6.5% أو 7%، فمن الضروري أن تبدأ بالبحث عن بدائل أفضل".

المعلومات الواردة في هذا المقال عامة ولا تشكل نصيحة مالية. يُنصح بالتشاور مع مستشار مالي مختص قبل اتخاذ أي قرارات.

للاستماع إلى أحدث التقارير الصوتية والبودكاست، اضغطوا على الرابط التالي.

أكملوا الحوار عبر حساباتنا على فيسبوك وانستغرام.

اشتركوا في قناة SBS Arabic على YouTube لتشاهدوا أحدث القصص والأخبار الأسترالية.